撰文/凱博 張蕙如協理

國稅局即將針對網路購買國外勞務發動新一波大查稅,你準備好了嗎?

台灣個人或企業透過網路購買國外勞務有哪些申報納稅義務?這一波大查稅,是否會受到影響?

(一)台灣個人透過網路購買國外勞務:不用擔心。由外國營利事業自行或委託代理人申報。

(二)台灣企業:如果過去有購買國外技術服務、軟體、線上課程、 Facebook、Google 廣告費等,沒扣繳的中小企業,皮要繃緊啦!國稅局要查你漏稅了!

台灣企業透過網路購買國外勞務,究竟該如何申報納稅呢?本文將做詳盡分析歸納說明。

一、依據「外國營利事業跨境銷售電子勞務課徵所得稅作業要點」及「加值型及非加值型營業稅法」

|

營業稅 |

所得稅 |

|

1.買受人- (1)專營應稅營業人且其所購進之勞務專供經營應稅貨物或勞務使用,免予繳納; (2)兼營免稅營業人,按兼營營業人營業稅額計算辦法規定計算繳納。 2.由勞務買受人(即境內營業人者)於給付報酬之次期開始15日內,就給付額繳納。 |

1.境內扣繳義務人於給付時應按給付額扣繳稅款。

2.另自106 年度起,境外電商依規定向稽徵機關申請並經核定適用之淨利率及貢獻程度者: |

二、營業稅申報方式說明:

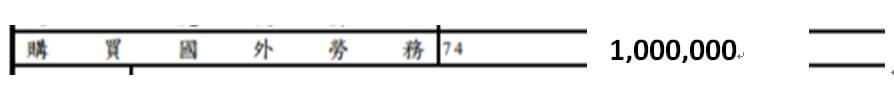

1、買受人為使用「營業人銷售額與稅額申報書(401、403、404)」自動報繳之營業人,購買國外勞務只要併同401、403、404申報書填入「74欄位」一併申報繳納即可。

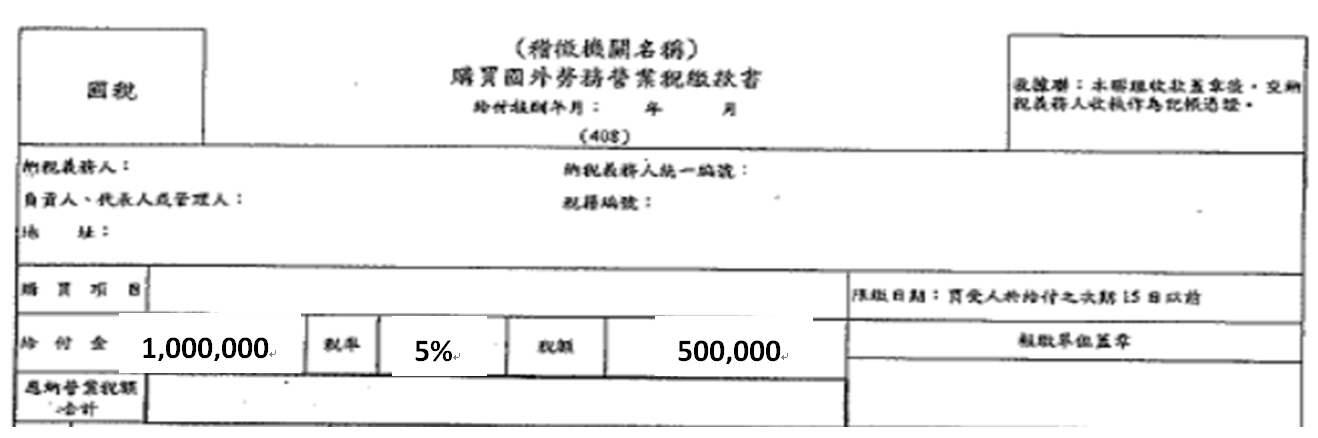

2、買受人為自動報繳營業人以外之人(例如:小規模營業人、個人、執行業務者、機關團體等)者,如有購買國外勞務情形,可自行至財政部稅務入口網(http://www.etax.nat.gov.tw/)>線上服務>電子申報繳稅服務>自繳繳款書三段式條碼列印(線上版)>營業稅,下載「購買國外勞務營業稅繳款書(408)」,或向國稅局索取前揭繳款書,自行繳納營業稅款。

釋例說明:

甲營業106年9月向國外購買技術服務費100萬元。

(一)當甲營業人為專營應稅貨物及勞務銷售。

申報:填寫401申報書74欄如下。

(二)甲營業人為兼營應稅及免稅貨物及勞務銷售,不可扣抵比率37﹪。

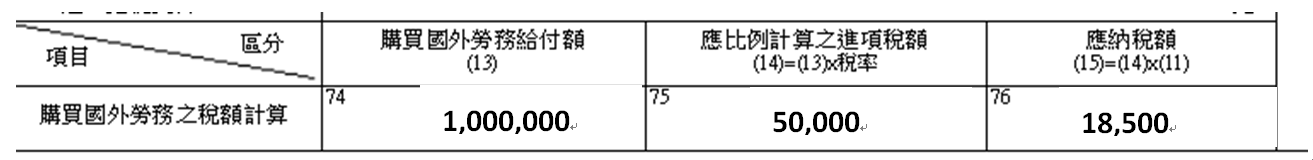

申報:填寫401申報書74欄如下。75欄為1,000,000*5%=50,000元。75欄為50,000*37%=18,500元。

(三)甲營業人為小規模營業人、個人、執行業務者、機關團體等408營業人。

稅率:屬加值型及非加值型營業稅法第11條第1項第2款前段規定之勞務者,稅率5%;屬第11條第1項第2款但書規定之勞務者,稅率1%,屬第11條第1項第3款規定之勞務者,稅率為2%。

三、所得稅申報方式說明:

一、未做任何申請:扣繳20%。

二、外國營利事業依前點規定向稽徵機關申請並經核定採淨利率及境內利潤貢獻程度者:

勞務所得判斷:

|

業者 |

所得 |

所得歸屬 |

淨利率 |

貢獻度 |

|

外國平台業者 |

買賣雙方或其中一方為我國境內買受人 |

我國來源所得 |

我國來源所得: 1.核實認定。 2.境外電商同業利潤標準或淨利率30%。

非屬我國來源所得:非屬課稅範圍。 |

我國來源所得: 1.核實認定。 2.境內100%:勞務提供地與使用地均在我國境內。 3.其他:50%或稽徵機關查得資料核定(可以高於50%)。

非屬我國來源所得:非屬課稅範圍。 |

|

外國非平台業者 |

於境外產製完成之商品,僅改變其呈現方式,以網路或其他電子方式傳輸下載儲存。(例如單機軟體、電子書等) |

(1)不需經由我國境內個人或營利事業參與及協助始可提供者:非屬我國來源所得 (2)需經由我國境內個人或營利事業參與及協助始可提供者:我國來源所得 |

||

|

提供即時性、互動性、便利性及連續性之電子勞務(例如線上遊戲、線上影劇、線上音樂、線上視頻、線上廣告等) |

我國來源所得 |

|||

|

銷售有實體地點使用之勞務(例如住宿服務、汽車出租服務) |

(1)勞務提供或經營地點在我國境外者–非屬我國來源所得 (2)勞務提供或經營地點在我國境內者–我國來源所得 |

釋例說明:

|

支付

項目 |

支付廠商 | 支付金額 | 境內貢獻度 | 核定淨利率 | 扣繳率 | 扣繳稅款 | |||

| (一)廣告 | Facebook等 | 10,000 | 100% | 30% | 20% | 600元 | |||

| (二)自架平台 | 遊戲廠商 | 10,000 | 50% | 30% | 20% | 300元 | |||

| (三)透過平台-平台 |

線上課程 |

2,000 | 50% | 30% | 20% | 60元 | |||

| (三)透過平台-廠商(若C為國內廠商) | 8,000 | 營所稅申報 | |||||||

| (四)透過平台-平台 | 2,000 | 50% | 30% | 20% | 60元 | ||||

| (四)透過平台-廠商(若C為國外廠商或自然人) | 8,000 | 50% | 30% | 20% | 240元 | ||||

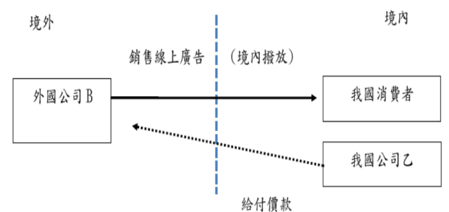

圖釋:

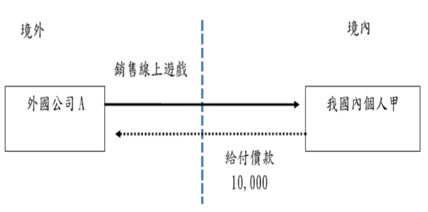

| 圖示(一) |

|

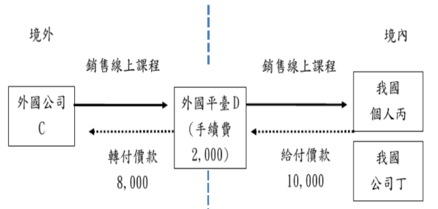

| 圖示(二) |

|

|

| 圖示(三)及(四) |

|

|

三、適用租稅協定者:視租稅協定情形判斷,扣繳稅率最低可至0%。

Q:開始日期

A:106/1/1

Q:適用範圍

A:

網路或其他電子方式傳輸下載儲存至電腦設備或行動裝置(例如智慧型手機或平板電腦等)使用之勞務。

2、不須下載儲存於任何裝置而於網路或以其他電子方式使用之勞務,包括線上遊戲、廣告、視訊瀏覽、音頻廣播、資訊內容(例如電影、電視劇、音樂等)、互動式溝通等數位型態使用之勞務。

3、其他經由網路或電子方式提供使用之勞務,例如經由外國營利事業之網路平臺提供而於實體地點使用之勞務。

Q:申請機關

A:

1、外國營利事業自行申請及申報之案件,為中央政府所在地國稅局。

2、外國營利事業委由代理人申請及申報之案件,為代理人所在地國稅局。

Q:核定適用之淨利率及境內利潤貢獻程度者申請文件

A:

1、外國營利事業跨境銷售電子勞務適用淨利率、境內利潤貢獻程度申請書

2、相關合約、營業內容及境內外交易流程說明、主要營業項目證明文件及其他相關且必要證明文件

3、申請適用境內利潤貢獻程度

4、委由代理人申請者,並應檢附委任書。

Q:是否有其他更低的扣繳稅額呢?

A:目前我國已與32國簽署全面性租稅協定,若跨境電商經稽徵機關申請並核准適用租稅協定有關的營業利潤相關減免規定者,也可自行或委託扣繳義務人,自繳納之日起的5年內,向扣繳義務人所在地的稽徵機關申請退還溢扣繳稅款。

Q:已經扣繳的得否退款呢?

A:外國營利事業跨境銷售電子勞務的報酬,如有溢扣繳稅款,可在取得收入之日起的5年內,自行或委託代理人向稽徵機關申請退稅。

但得注[Dina1] 意的是,這個退稅新制只適用於 106 年度之後,也就是如果你是業者,在 106/1/1 之後有跟 Facebook 刷廣告又有多繳 20%,你都能拿到退稅;但 105 年以前(含)的就不適用了。

作者張蕙如,現為凱博聯合會計師事務所會計師

聯絡電話:+886-2-2772-3111 #133 李小姐

KSP CPA Limited TW