撰文/ 唐瑋嬪會計師

各境外地區包括開曼群島、英屬維京群島、模里西斯、塞舌爾、貝里斯、安奎拉近日皆有修法,以回應OECD或歐盟對反避稅及反洗錢之要求。

惟各地區修法內容差異甚大,對於在該地註冊之國際商業公司(即一般所稱境外公司或離岸公司)所造成之影響,亦大相逕庭。

本文特針對各境外地區近期修法內容進行深入解析,並總結其對該地註冊之國際商業公司之影響程度,期能幫助各企業掌握法令變化,以利正確因應。

凱博聯合會計師事務所將於2019年3月19日至3月22日在台北、桃園、新竹、台中以及4月在上海舉辦「反避稅浪潮下,未雨綢繆的境外公司規劃及資金回台策略」研討會,針對資金回台及最新境外公司因應及規劃,進行精闢解說與實務分享,歡迎聯繫本所報名參加。

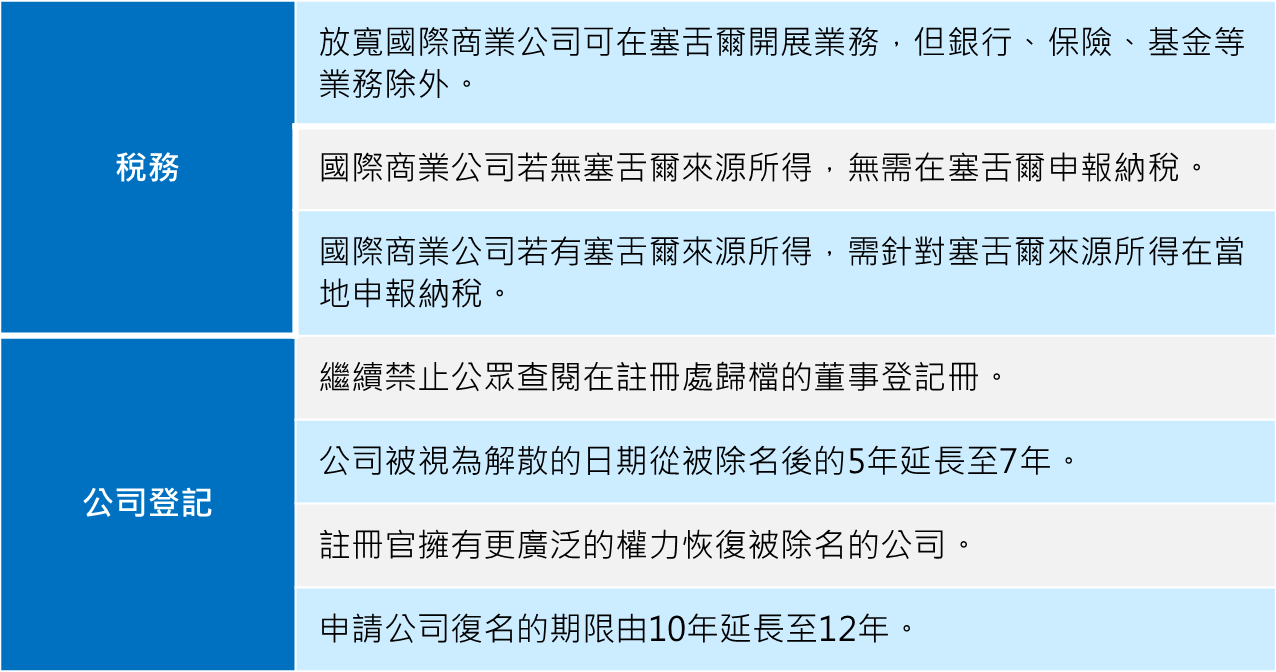

塞舌爾(Seychelles)

塞舌爾(Seychelles)

1.法令

2018年11月30日公布《國際商業公司法(2018年修正)》及《企業稅法(2018年修正)》。

2.適用日期:2019年1月起。

3.主要修正內容:

4.對企業之影響

輕微:塞舌爾註冊代理人可能會要求企業出具聲明書,聲明其並無塞舌爾當地來源所得。

模里西斯(Mauritius)

模里西斯(Mauritius)

1.法令

2018年7月31日開始實施的《財政法案(2018年)》。

2.主要修正內容:

3.對企業之影響

中度:企業需要申請改制為Authorized Company,且未來需在模里西斯進行年度稅務申報。(即使無當地來源所得、無需當地納稅,但仍有每年申報義務)。將增加企業之維持費用及稅務申報費用。

如何申請改制及進行當地稅務申報,歡迎諮詢本所。

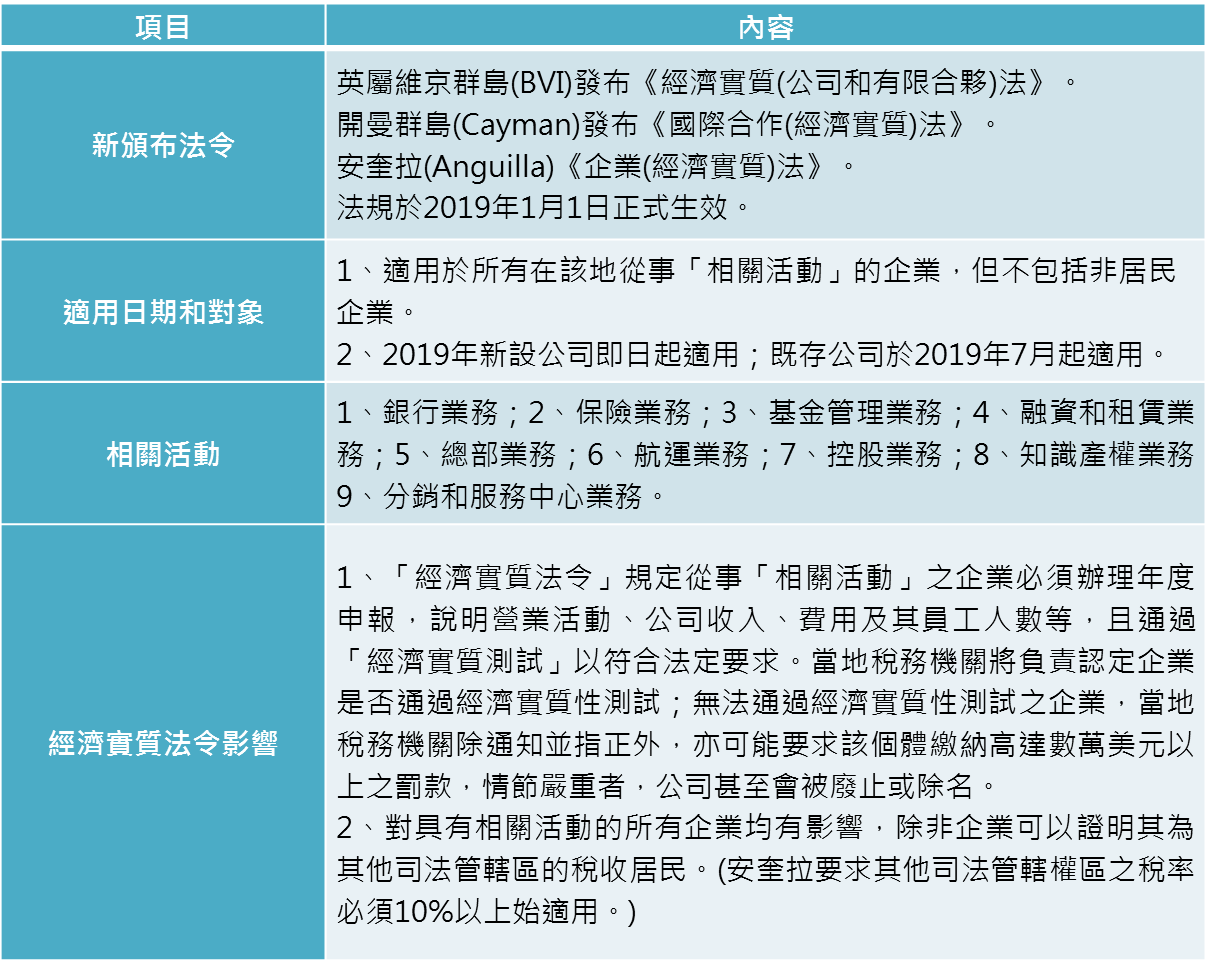

英屬維京群島(BVI)、開曼群島(Cayman)、安奎拉(Anguilla)

英屬維京群島(BVI)、開曼群島(Cayman)、安奎拉(Anguilla)

1. 法令內容

2.對企業之影響

重大:需考慮遷移其他境外區域(新設或遷冊),或證明為其他司法管轄區的稅收居民(例如有其他司法管轄區的TIN(稅籍編號))。

上述因應方式,需依每個企業之功能及商業活動性質不同,予以適當評估,避免因遷移而增加額外稅負(如資本利得稅),並考量成為其他司法管轄區稅務居民所需增加之成本。

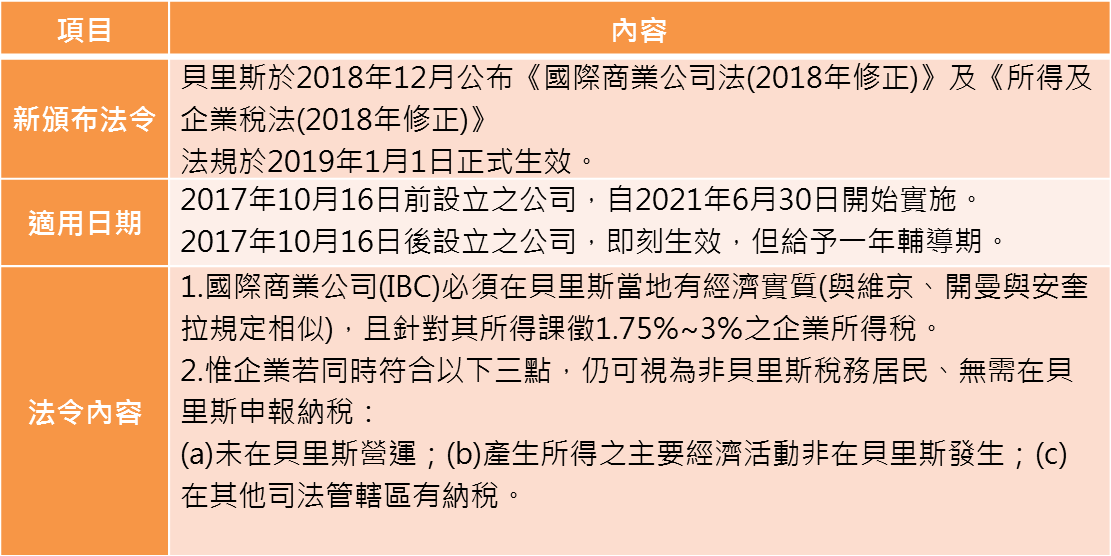

貝里斯(Belize)

貝里斯(Belize)

1.法令內容:

2.對企業之影響

重大:需考慮遷移其他境外區域(新設或遷冊),或證明在其他司法管轄區有納稅。

上述因應方式,需依每個企業之功能及商業活動性質不同,予以適當評估,避免因遷移而增加額外稅負(如資本利得稅),並考量成為其他司法管轄區稅務居民所需增加之成本。

綜合以上所述,登記註冊在塞席爾之企業,目前尚無需面對經濟實質難題。模里西斯企業則可將原GBC2公司改制為Authorized Company,維持免稅,但需要增加當地稅務代理申報費用。薩摩亞企業目前亦無經濟實質要求,但因為當地金融局對企業財務報表抽核比例高,致部分薩摩亞代理已全面要求所有企業每年提供財務報表,遵循成本提高。而未來國際監管可能日益嚴格,例如歐盟今年二月就公開發表聲明,指責前述地區仍採用有害租稅公平的制度,希望其持續改善。而歐盟亦針對薩摩亞等持續不合作區域,揚言要採取行動如停止經濟援助。

至於開曼、維京、安奎拉、貝里斯等已出台經濟實質法案的地區,該如何因應?針對控股型企業,建議申請為香港或新加坡等投資稅務相對優惠地區之稅務居民。而貿易型企業則可評估遷移至其他地區。

凱博聯合會計師事務所以其跨境稅務規劃專業,協助企業評估境外架構之風險及因應方案。若有相關疑問,歡迎諮詢。

▶ Contact us

作者唐瑋嬪,是凱博聯合會計師事務所會計師

聯絡電話:+886-2-2772-3111 #133 李小姐

KSP CPA Limited TW